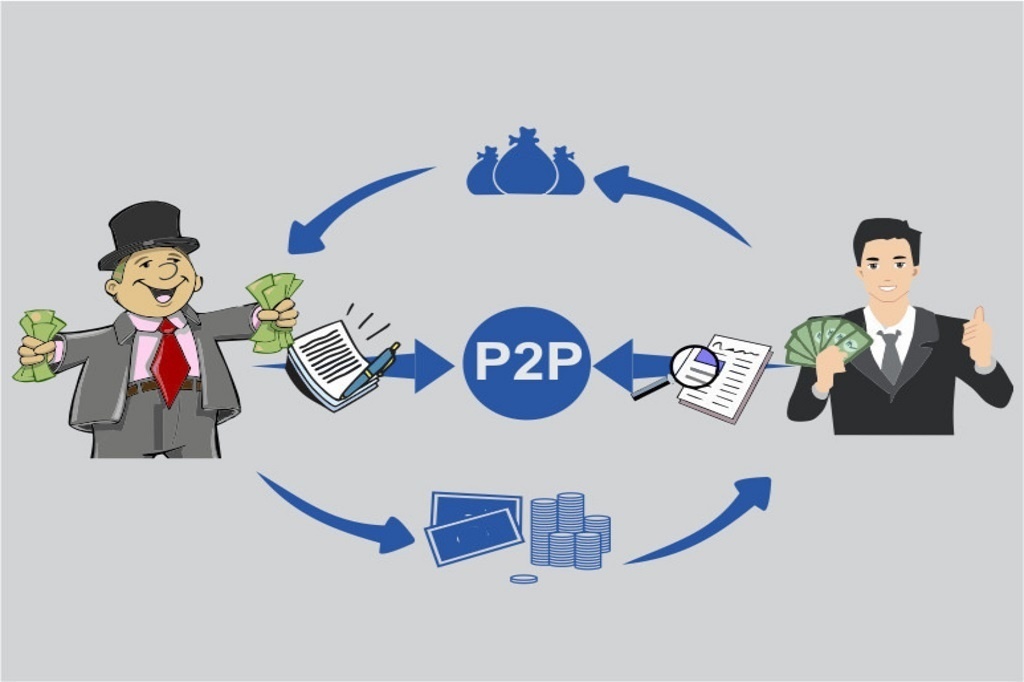

JAKARTA, duniafintech.com – Akad dan contoh penerapan transaksi dalam p2p lending syariah di Indonesia ini sangat mirip dengan konsep yang diterapkan pada marketplace secara online, yakni menyediakan wadah sebagai tempat pertemuan antara pembeli dengan penjual, namun P2P lending ini akan mempertemukan pihak peminjam dengan pihak yang memberikan pinjaman.

Sebelum kita masuk dalam ulasan akad dan contoh penerapan transaksi dalam p2p lending syariah, ada baiknya kamu juga menyimak informasi berikut ini.

Baca juga: Ciri Khusus P2P Lending Syariah, Simak ini Ya!

Sejarah P2P Lending di Indonesia dan Internasional

Seperti yang sudah diketahui bersama, bahwa perusahaan P2P lending memiliki tujuan untuk memberikan alternatif pinjaman kepada UMKM yang tidak terjangkau oleh perbankan. Nah, berikut ini adalah sejarah perjalanan P2P lending syariah Indonesia.

1. P2P Lending di Eropa

P2P lending yang pertama di dunia berasal dari Buckinghamshire, Inggris. Zopa ini didirikan sejak tahun 2004 oleh tim yang berasal dari perusahaan internet banking, Egg Banking. Hal ini dirilis pada bulan Maret tahun 2005. Sejak awal kehadirannya, Zopa sendiri telah memberikan lebih dari US$ 3,22 M pinjaman kepada peminjam di Inggris.

2. P2P Lending di Amerika

Pada tahun 2006, P2P Lending menyebar hingga ke Amerika Serikat dengan berdirinya perusahaan yang bernama Prosper yang diikuti oleh Funding Circle. Perusahaan ini lebih memberikan fokus pinjaman kepada perusahaan kecil.

Funding Circle kemudian akan berkembang hingga ke Amerika Serikat, Jerman, dan Belanda. Awalnya, Funding Circle telah membantu 40 ribu usaha kecil yang ada di seluruh dunia.

3. P2P Lending di China

Kegiatan P2P lending versi digital yang ada di China mulai masuk sekitar tahun 2007. Keberadaan P2P lending ini ternyata mampu memikat masyarakat utuk meminjam uang sebagai sarana investasi untuk modal usaha.

P2P lending di China juga menawarkan beragam pinjaman tanpa jaminan dengan suku bunga mencapai 8 hingga 10 persen per tahunnya. Jadi, tidak perlu diragukan lagi jika pasar P2P lending mengalami kenaikan hingga 44 persen setiap tahunnya.

4. P2P Lending di Indonesia

Sementara untuk di Indonesia, belum diketahui kapan pastinya industri P2P lending ini mulai masuk. Namun, apabila merujuk pada peraturan yang dibuat oleh OJK mengenai layanan pinjam meminjam uang yang berbasis teknologi informasi, maka P2P lending ini sudah ada sejak tahun 2016 lalu.

Baca juga: Keuntungan dan Kelemahan dari P2P Lending Syariah, Simak di Sini!

Akad dan Contoh Penerapan Transaksi P2P Lending Syariah

Sistem P2P Syariah merupakan salah satu layanan untuk mempertemukan pemberi modal dan penerima modal dalam kesepakatan yang sehat dan islami, sesuai dengan anjuran sistem syariah. Berikut ini contoh akad dan penerapannya

Akad Wakalah Bil Ujrah

Akad Wakalah Bil Ujrah biasanya mengedepankan kenyamanan kedua belah pihak sebagai pihak yang bersinggungan dalam prosesnya.Proses akad ini akan melibatkan pihak ke tiga yang berfungsi sebagai saksi untuk menangani dana pinjaman atas nama wakalah.

Pihak ke tiga juga akan mendapatkan imbalan atau ujrah atas jasanya menjadi perantara peminjaman yang terjadi antaran lender dan penerima.Dengan cara ini, semua orang akan mengupayakan langkah terbaik masing-masing.

Kerja Sama Akad Musyarakah

Akad musyarakah merupakan kesepakatan yang mengatur tentang perputaran dana dari sang pemberi modal dan sang peminjam agar dijalankan dengan setara dan terbuka. Maka, diharapkan semua pihak akan berkontribusi secara maksimal.

Representasi Akad Mudharabah Muqayyadah

Akad satu ini dalam perspektif P2P Lending Syariah akan melibatkan kesepakatan bersama antara pemilik dana dan penerima dana pinjaman. Bila terjadi kerugian atau kesalahan selama proses kontrak kerja sama berlangsung, maka akan ditanggung oleh pemberi modal.

Dengan cara ini, diharapkan peminjam modal bisa bertanggung jawab secara penuh pada angka yang telah dicairkan pada mereka. Hal ini juga akan memantik kepercayaan dari kedua belah pihak untuk bertransaksi jangka panjang.

Akad Ijarah atau Penyewaan (Pinjaman)

Akad ijarah dapat menjadi salah satu pilihan kesepakatan sewa antara pihak pemilik modal dan pemilik barang atau tempat. Akad ijarah artinya meminjam, atau kemudian sang peminjam memberikan dana sewa dalam durasi waktu tertentu, sesuai kesepakatan bersama.

Ketika Anda bisa memahami dan menjalankan sistem P2P Lending Syariah dengan benar dan tegas, maka sistem ini akan lebih menguntungkan bisnis Anda. Sistem fintech yang jelas tentu akan jadi salah satu referensi pembiayaan modal yang recommended untuk bisnis Anda.

Baca juga: Mari Kenali, Begini Ciri-Ciri P2P Lending Syariah

Editor: Rahmat Fitranto