Menjadi pekerja lepas atau freelancer tentu memiliki banyak keuntungan. Yang pertama, tentu saja soal waktu maupun tempat kerja yang lebih fleksibel, selama mereka bisa memenuhi kewajiban pekerjaan dari klien sesuai tenggat waktu yang ditentukan. Namun, ada beberapa tantangan finansial yang tentu harus dihadapi para pekerja freelance. Tantangan-tantangan tersebut, apalagi kalau bukan masalah perencanaan keuangan, karena penghasilan para pekerja freelance tidak tetap, dan risiko kehilangan pendapatan juga cukup tinggi. Seperti apa sih tips kelola keuangan untuk freelancer yang ideal? Berikut tips kelola keuangan untuk freelancer

Tips Kelola Keuangan Untuk Freelancer

1. Usahakan Dalam Kelola Keuangan, Pengeluaran Selalu Tetap

Pendapatan para freelancer mungkin tidak tetap, namun usahakanlah dengan baik agar Anda memiliki rata-rata pengeluaran yang bersifat tetap.

Lakukan pencatatan pengeluaran dengan rincian sebagai berikut, baik secara bulanan atau tahunan:

- Pengeluaran wajib: membayar pajak dan utang

- Pengeluaran untuk kebutuhan pokok: makanan dan minum, hingga kebutuhan operasional rumah sehari-hari

- Pengeluaran untuk memenuhi tujuan finansial: investasi jangka panjang dan pendek)

- Pengeluaran untuk proteksi: pembayaran premi asuransi

- Pengeluaran yang bersifat keinginan: pengeluaran untuk gaya hidup, hobi, traveling, layanan streaming, dan lain sebagainya.

Dalam melakukan pencatatan pengeluaran, semakin detail pencatatan maka semakin baik pula kita dalam mengetahui posisi keuangan saat ini. Dengan mengetahui pengeluaran rutin per bulan, maka kita bisa memproyeksikan target penghasilan minimal kita untuk setiap bulan dan tahun.

2. Lakukan perencanaan pajak dengan baik

Pekerja freelance bukanlah pegawai, oleh karena itu mereka sendirilah yang harus mencatat seluruh pendapatan yang diterima selama setahun. Ada beberapa cara yang bisa dimanfaatkan para pekerja freelance untuk menghitung pajaknya.

1. Untuk perorangan

Anggap saja seorang konsultan hukum berstatus lajang memiliki penghasilan rata-rata Rp 16 juta per bulan atau Rp 200 juta jika disetahunkan. Bila Norma Penghitungan Penghasilan Neto (NPPN) adalah 50%, dan PTKP TK/0 sebesar Rp 54 juta, maka penghasilan kena pajaknya adalah:

Penghasilan Neto: Penghasilan setahun x 50%

(Rp 200 juta x 50% = Rp 100 juta)

Penghasilan Kena Pajak = Penghasilan Netto – PTKP

(Rp 100 juta – Rp 54 juta = Rp 46 juta)

PPh 21 yang harus dibayar setahun adalah Rp 46 juta x 5% = Rp 2,3 juta

2. Untuk badan usaha

Di masa yang akan datang, apabila orang yang bersangkutan ingin melakukan penghematan dalam pembayaran pajak, maka mereka pun bisa menggunakan sistem perpajakan usaha mikro kecil menengah (UMKM). Syaratnya, mereka harus mendirikan sebuah badan usaha berbentuk Persekutuan Komanditer (CV) atau Perseroan Terbatas (PT).

Perhitungan pajak dari badan usaha ini tidak menggunakan NPPN, melainkan lewat pembukuan. UMKM yang memiliki peredaran omzet di bawah Rp 4,8 miliar dalam satu tahun pajak akan dikenai pajak final 0,5% saja.

Akan tetapi untuk CV, masa berlaku pembayaran pajak ini adalah selama empat tahun, sementara itu untuk PT adalah tiga tahun.

Setelah masa PPh Final, maka Anda wajib membuat pembukuan kembali dan menjadi wajib pajak normal.

Sebagai contohnya:

Seorang mendirikan CV untuk jasa desain grafis dan dari CV tersebut dia menghasilkan omzet sebesar Rp 17 juta per bulan. Maka, dalam sebulan, pajak yang harus dibayarkan adalah Rp 17 juta x 0,5% = Rp 85 ribu.

Sebagai wajib pajak, Anda tentu tidak hanya wajib membayar pajak. Anda harus melaporkan pembayarannya, melaporkan aset, serta utang Anda.

Beberapa tips yang bisa dilakukan untuk mengurangi pajak Anda adalah, dengan meningkatkan tabungan dana pensiun Anda, membayar zakat, dan berinvestasi di instrumen keuangan dengan pajak final.

Miliki Dana Darurat Minimal 6x Pengeluaran Per Bulan

Meski penghasilan seorang pekerja freelance tergolong besar, namun sebagai pekerja freelance, potensi risiko hilangnya pendapatan yang dialami tentu lebih besar ketimbang para karyawan kantoran. Oleh karena itu, ada baiknya bagi Anda untuk menyediakan dana darurat yang lebih besar ketimbang karyawan yang mendapat penghasilan tetap per bulan.

Bagi pekerja lajang, menyediakan enam kali pengeluaran bulanan tidaklah salah. Namun bila sudah berumah tangga dan memiliki tanggungan, tak ada salahnya menyediakan dana darurat lebih dari setahun (12 kali pengeluaran bulanan).

Dalam Kelola Keuangan, Jaminan Kesehatan Harus Ada

Riset dari Willis Tower Watson menyebutkan bahwa kenaikan biaya kesehatan di Indonesia mencapai 10% per tahun.

Sementara itu, melihat data Inflasi Indonesia Menurut Kelompok Pengeluaran yang dirilis Badan Pusat Statistik (BPS), sejak Juli hingga Agustus 2020, Indonesia mengalami deflasi. Namun pengeluaran untuk kesehatan justru naik 0,29% di Juli, 0,06% di Agustus, dan 0,16% di September 2020. Kenaikan biaya inipun menyebabkan inflasi tahun kalender untuk kategori pengeluaran kesehatan naik 2,13% di 2020 ini.

Melihat biaya kesehatan yang terus naik, maka sangat berisiko bila kita semua tidak memiliki jaminan kesehatan. Kita bisa saja kehilangan uang yang besar saat harus menjalani proses rawat jalan, rawat inap, atau operasi.

Ada baiknya untuk memiliki BPJS Kesehatan dan asuransi kesehatan swasta. Kedua jaminan kesehatan ini memiliki fungsi yang saling mengisi.

Dengan premi yang lebih murah secara umum, manfaat BPJS Kesehatan memang lebih lengkap daripada asuransi kesehatan. Sebab, BPJS meng-cover hampir seluruh penyakit dan tidak memberlakukan pre-existing condition.

Namun untuk kenyamanan dan fleksibilitas dalam berobat, asuransi kesehatan swasta tentu sangat bisa diandalkan. Asuransi kesehatan juga bisa digunakan baik di luar kota maupun luar negeri, selama rumah sakit yang dituju bekerja sama dengan asuransi swasta yang Anda miliki.

Gunakan Pendekatan Pengeluaran untuk Memilih Asuransi Jiwa

Jika Anda memiliki tanggungan atau utang, maka pastikan Anda terlindungi dengan asuransi jiwa. Saat Anda meninggal dunia, maka uang pertanggungan (UP) dari asuransi jiwa akan cair dan bisa digunakan untuk biaya hidup keluarga yang kita tinggal.

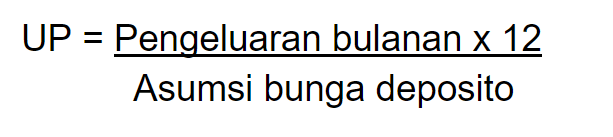

Manfaatkan perhitungan expense based value (EBV) untuk menghitung besaran UP yang kita butuhkan. Berikut adalah rumus dari EBV.

Contoh kasus:

Pak Billy adalah seorang desainer grafis freelance dengan penghasilan rata-rata per bulan yang mencapai Rp 12 juta, dan pengeluaran rutin Rp 7 juta per bulan. Jika asumsi bunga deposito adalah 4%, maka berapakah UP yang seharusnya dimiliki Pak Billy?

Dengan demikian, dana sebesar Rp2,1 miliar adalah uang pertanggungan ideal yang harus didapatkan keluarga apabila Pak Billy meninggal dunia atau mengalami musibah yang menyebabkan dirinya tak bisa lagi memberikan nafkah untuk keluarga.

Setelah itu, cari dan pilihlah asuransi jiwa yang bisa memberikan polis dengan uang pertanggungan dengan nominal tersebut.

Investasikan Dana ke Instrumen Pendapatan Tetap dan Instrumen Pertumbuhan

Jika dilihat dari imbal hasilnya, investasi dibedakan menjadi dua yaitu yang bisa memberikan pendapatan tetap berupa pembayaran imbal hasil pasti yaitu bunga rutin per bulan, dan instrumen pertumbuhan yang tak memberikan bunga tapi memberikan capital gain ketika dijual lagi.

Instrumen pendapatan tetap seperti deposito atau surat berharga negara maupun korporasi, sangat berguna untuk menjaga kesehatan arus kas bulanan pekerja freelance. Karena, bunga yang dibayarkan dari instrumen itu akan menjadi pendapatan pasif yang tentunya menambah jumlah pemasukan per bulan.

Sementara itu, instrumen pertumbuhan seperti reksa dana, saham, atau logam mulia, sangat berguna untuk memenuhi kebutuhan finansial pekerja freelance dalam jangka pendek, menengah, atau panjang, seperti untuk membeli rumah, menyelenggarakan pesta pernikahan, mempersiapkan kebutuhan anak yang akan lahir, atau biaya pendidikan anak, hingga menyediakan dana pensiun.

Para pekerja freelance sebaiknya menulis tujuan-tujuan keuangan dalam jangka pendek hingga panjang dengan rinci. Kemudian, mereka dapat menentukan instrumen investasi yang sesuai dengan profil risiko mereka.

Itulah tips singkat perencanaan dan kelola keuangan bagi para pekerja lepas atau freelancer. Mengingat pemasukan freelancer tidak menentu dalam setahun, maka mereka harus tetap terlindungi secara finansial, agar bisa memenuhi tujuan-tujuan keuangan di masa yang akan datang.

Editor: Anju Mahendra