Obligasi adalah salah satu produk investasi yang dapat diperjualbelikan. Selain itu, ada produk investasi lainnya yang bisa dipilih, yakni tabungan, deposito, reksa dana, obligasi, saham, emas, dan properti. Tentu saja, produk-produk investasi ini mempunyai memiliki kelebihan dan kekurangan masing-masing.

Dilihat dari keberadaan Obligasi Negara Ritel (ORI), data Pemerintah menunjukkan bahwa terjadi peningkatan pembelian obligasi oleh investor. Adapun ORI diterbitkan pertama kali pada tahun 2006, dengan jumlah investor yang membeli ORI pada awalnya mencapai 16.561 orang. Dari tahun ke tahun, jumlahnya diketahui terus meningkat.

Penerbitan surat berharga negara (SBN) ritel tertinggi mencatatakan rekornya pada tahun 2020 sejak dijual secara online pada 2018. Nilainya sekitar Rp18,33 triliun. Penjualannya berasal dari 42.733 investor, dengan porsi investor baru mencapai 23.949 orang atau 56% dari total investor. Tentunya, pertambahan jumlah investor itu menandakan adanya peningkatan minat masyarakat terhadap investasi obligasi setiap tahunnya.

Pengertian Obligasi

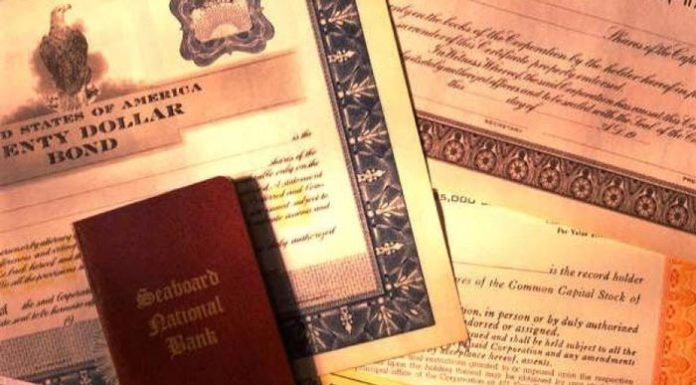

Obligasi adalah surat utang yang diterbitkan oleh penerbit kepada para pemegang obligasi, yang disertai dengan perjanjian untuk membayar kembali pokok utang beserta kupon bunganya pada waktu yang sudah ditentukan.

Menurut Undang-Undang Nomor 24 Tahun 2002, Surat Utang Negara adalah surat berharga yang berupa surat pengakuan utang dalam mata uang rupiah maupun valuta asing yang dijamin pembayaran bunga dan pokoknya oleh Negara Republik Indonesia sesuai dengan masa berlakunya. Dalam cara kerja dan surat, pada umumnya, akan tertulis tanggal jatuh tempo pembayaran utang beserta bunganya (kupon) yang menjadi kewajiban penerbit obligasi terhadap pemegang surat utang berjangka. Adapun jangka waktu surat utang berjangka yang berlaku di Indonesia sekitar 1 sampai 10 tahun.

Penerbitan surat utang berjangka ini terjadi adalah lantaran adanya upaya menghimpun dana dari masyarakat yang akan digunakan sebagai sumber pendanaan. Ditinjau dari sudut pandang pengusaha, surat utang berjangka dapat dimanfaatkan untuk memperoleh kucuran dana segar demi berjalannya usaha. Negara sendiri memandang surat utang berjangka lebih sebagai sumber pendanaan untuk membiayai sebagian defisit anggaran belanja dalam Anggaran Pendapatan dan Belanja Negara (APBN).

Di samping itu, obligasi pun bisa dijadikan sebagai produk yang diperjualbelikan, yang transaksi jual belinya tak perlu dilakukan di BEI. Artinya, surat utang berjangka diperoleh dari pihak penerbit yang setuju melakukan jual beli dengan pembeli. Karena itu, obligasi tidak lebih unggul dari saham.

Sebagai contoh, pemerintah memiliki peran sebagai salah satu penerbit surat utang berjangka. Saat pemerintah menerbitkan obligasi, investor yang berminat membelinya dapat memperoleh obligasi itu lewat agen penjual. Adapun pembelian lewat agen penjual ini adalah mekanisme pembelian yang sudah ditetapkan oleh pemerintah. Pada umumnya, pemerintah akan menunjuk bank, lembaga sekuritas, dan platform investasi tertentu sebagai agen penjual obligasi.

Karakteristik Obligasi

Ada sejumlah karakteristik khusus dari surat utang berjangka, yaitu:

- Adanya Klaim terhadap Aset dan Pendapatan Perusahaan

Obligasi diketahui memiliki klaim terhadap aset dan pendapatan perusahaan, yang terjadi apabila perusahaan yang menerbitkan surat utang berjangka tersebut dilanda musibah dan bangkrut. Maka dari itu, pemegang obligasi mendapatkan hak pertama untuk didahulukan ketika terjadi penjualan aset. Sementara itu, untuk klaim terhadap pendapatan, berarti pemegang obligasi memiliki hak terlebih dahulu ketimbang dividen pemegang saham umum maupun saham preferen.

- Memiliki Nilai Nominal (Par Value)

Karakteristik kedua dari surat utang berjangka adalah selalu memiliki nilai nominal atau nilai pari (par value). Adapun nilai ini selalu tercantum dalam lembar obligasi. Setiap penerbitan obligasi pun selalu disertakan dengan adanya kupon dengan tingkat suku bunga tertentu. Bunga itu pun dapat dibayar setiap tiga bulan sekali, empat bulan sekali, atau bahkan enam bulan sekali.

Misalnya, obligasi dengan bunga tetap 10 persen per tahun, apabila ditentukan bahwa bunga dibayar enam bulan sekali, besarnya bunga yang dibagi, yakni lima persen dari nilai pari (per value). Akan tetapi, apabila surat utang berjangka memiliki nilai Rp100 juta, pemegang surat utang berjangka bakal menerima bunga Rp5 juta (lima persen dari nilai pari) setiap enam bulan sekali hingga masa jatuh tempo.

- Adanya Masa Jatuh Tempo

Selanjutnya, karakteristik dari surat utang berjangka adalah memiliki masa jatuh tempo, yakni minimal lima tahun. Selain itu, ada pula obligasi yang masa jatuh temponya 10 tahun, 15 tahun, atau bahkan 30 tahun.

- Memiliki Indenture

Obligasi juga memiliki indenture atau yang dikenal dengan kontrak antara pihak penerbit surat utang berjangka dengan wakil pemegang obligasi. Adapun pihak yang menjadi wakil pemegang surat utang berjangka disebut sebagai wali amanat. Biasanya, kontrak tersebut lebih berisi tentang hak dan kewajiban penerbit dan pemegang obligasi, termasuk nilai nominal (par value), kupon (coupon), masa jatuh tempo, dan sebagainya.

- Berisi Daftar Ketentuan atau Batas-batas Ketentuan

Dalam kontrak biasanya juga berisi daftar ketentuan atau batas-batas ketentuan yang dirancang untuk melindungi pemegang surat utang berjangka, di antaranya larangan penjualan piutang perusahaan, batasan pembayaran dividen, larangan pembelian atau penjualan aktiva tetap perusahaan, dan juga batasan penarikan pinjaman tambahan.

Untuk diketahui, karakteristik kelima dari obligasi ini selalu memiliki current yield atau tingkat penghasilan saat ini, yakni rasio pembayaran bunga tahunan (kupon) terhadap harga surat utang berjangka.

- Memiliki Peringkat

Obligasi juga selalu memiliki peringkat, misalnya AAA, AA+, AA-, BBB+, dan sebagainya. Adapun peringkat tersebut lebih mencerminkan risiko yang terkandung dari surat utang berjangka tersebut.

Misalnya, peringkat AAA, yang merupakan peringkat yang tertinggi. Peringkat AA+, AA-, BBB+, dan seterusnya menunjukkan peringkat yang kian rendah. Kian tinggi peringkat surat utang berjangka, biasanya semakin rendah tingkat bunga yang ditawarkan, demikian sebaliknya.

- Proses Pemeringkatannya Dilakukan oleh Lembaga Pemeringkat Independen

Proses pemeringkatan surat utang berjangka akan dilakukan oleh lembaga independen yang disebut lembaga pemeringkat. Faktor-faktor yang mempengaruhi peringkat adalah proporsi modal terhadap utang, profitabilitas perusahaan, tingkat kepastian dalam meraih pendapatan, dan besar kecilnya perusahaan.

Dengan mengetahui karakteristik surat utang berjangka di atas, investor akan dapat memahami besaran return yang akan diperoleh nantinya dan memilih surat utang berjangka yang cocok dan sesuai dengan karakternya.

Keuntungan Obligasi

Menjadi bagian dari produk investasi yang memiliki cukup banyak peminat, surat utang berjangka tentu juga memiliki sejumlah keuntungan untuk para pemegangnya, yaitu:

1. Keuntungan dari Kupon (Bunga)

Adapun keuntungan yang diperoleh dari kupon (bunga) yang terdiri atas dua jenis, yaitu kupon tetap (fixed coupon) dan kupon mengambang (floating/variable coupon). Akan tetapi, ada juga surat utang berjangka yang tak memberlakukan kupon (zero coupon bond).

Biasanya, imbal balik (yield) surat utang berjangka yang didapat bisa besar, bergantung dari jangka waktu obligasi, dalam arti kian lama maka semakin besar keuntungannya.

2. Keuntungan dari Selisih Harga Obligasi

Keuntungan ini merupakan hasil dari selisih harga surat utang berjangka(dalam persentase) setelah diperdagangkan. Misalnya, harga awal obligasi 100% dan saat ingin dijual, harganya ternyata naik menjadi 115%. Karena itu, apabila ingin menjualnya, keuntungan yang diperoleh 15% (bisa juga disebut capital gain 15%).

3. Keamanan untuk Surat Utang Negara

Bagi mereka yang mempunyai surat utang negara, sudah pasti akan terjamin sehingga tidak perlu khawatir mengenai keamanannya. Pasalnya, semua tercantum di UU Nomor 24 Tahun 2002 tentang Surat Utang Negara atau UU Nomor 24 Tahun 2008 tentang Surat Berharga Syariah Negara. Karena iu, itu pasti dibayar kembali ditambah dengan return (kupon).

4. Bunga Lebih Tinggi

Untuk diketahui, kupon atau bunga lebih tinggi ketimbang bunga deposito.

5. Tergolong Mudah Dilakukan

Obligasi juga mudah dilakukan untuk diperdagangkan di Pasar Sekunder yang diatur mekanisme Bursa Efek Indonesia (BEI) atau transaksi di luar bursa.

6. Dapat Dijaminkan

Layaknya obligasi negara, surat utang berjangka juga dapat dijaminkan sebagai agunan.

Obligasi sendiri adalah salah satu produk investasi yang cukup populer di masyarakat. Di sisi lain, penting untuk mengetahui seluk-beluk jenis investasi yang satu ini sebelum terjun ke dalamnya.

Penulis: Kontributor

Editor: Anju Mahendra