DuniaFintech.com – Gaji 5 juta dan sudah berkeluarga? Bingung bagaimana mengatur keuangannya? Tidak ada yang tidak mungkin untuk terjadi di dunia ini, termasuk hidup mapan dan berkecukupan meski penghasilan bersih bulanan kita hanya Rp 5 juta. Lantas apa saja yang harus kita persiapkan demi meraih kemapanan tersebut?

Sejatinya, Rp 5 juta per bulan adalah penghasilan yang lebih tinggi dari Upah Minimum Provinsi (UMP) DKI Jakarta. Sebagian dari Anda mungkin tahu bahwasannya UMP DKI Jakarta pada tahun 2020 adalah Rp 4,29 juta. Memang, akan kenaikan UMP menjadi Rp 4,4 juta di tahun 2021, namun hanya bagi para pekerja yang bekerja pada perusahaan terdampak Covid-19.

Bagi seorang yang memiliki tanggungan dan hidup di Jakarta, besaran Rp 5 juta sebulan kerap kali dianggap pas-pasan. Namun bukan berarti seorang dengan gaji Rp 5 juta sama sekali tidak bisa memenuhi tujuan di masa depan, dan tidak berarti harus hidup dengan utang.

Berikut adalah tips perencanaan keuangan bagi Anda yang memiliki gaji 5 juta dan sudah berkeluarga (satu istri tanpa anak) dari Lifepal.

1. Gunakan sistem zero budgeting untuk mengatur pengeluaran bulanan dan tahunan

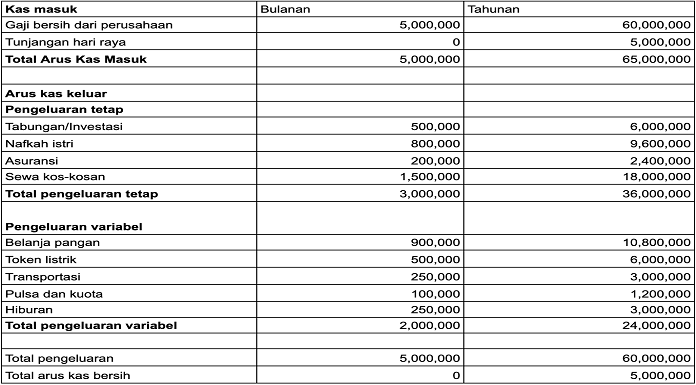

Tidak dipungkiri bahwa besarnya pengeluaran akan menentukan segalanya, mulai dari standar hidup saat ini, perkiraan hidup di masa tua, hingga besarnya uang pertanggungan asuransi yang kita butuhkan. Catatlah pengeluaran Anda sedetail mungkin. Gunakan-lah metode zero budgeting seperti yang tertera di tabel atas untuk mencatat pengeluaran Anda.

Cara mengatur keuangan dengan sistem zero budgeting memang terdengar cukup aneh. Intinya, ketika Anda menerima gaji bulanan, harus langsung “menghabiskannya”. Pertama, jumlahkan pengeluaran rutin setiap bulan. Pengeluaran terbagi menjadi dua yaitu pengeluaran tetap dan variabel (tidak tetap). Setelah semuanya dijumlahkan, hitung nilai arus kas bersih dari selisih total pendapatan dan pengeluaran. Jika ada sisanya, segera “habiskan” saat itu juga dengan mengalokasikannya ke tabungan atau investasi, tidak ke hiburan atau hal yang bersifat konsumtif.

Lewat metode pengaturan cash flow di atas, sangat memungkinkan bahwa seorang bisa berinvestasi dan terlindungi dengan asuransi meski memiliki gaji Rp 5 juta.

2. Tidak perlu menambah utang yang bersifat “konsumtif”

Utang konsumtif hanya akan menambah pengeluaran pasif Anda serta mengurangi jumlah kekayaan bersih.Tidak ada salahnya untuk berutang, asalkan utang yang Anda miliki adalah utang produktif. Beberapa contoh utang produktif adalah, utang pembelian aset yang tak mengalami depresiasi harga seperti rumah atau logam mulia, maupun utang untuk modal usaha.

Pastikan juga bahwa cicilan utang yang harus dibayarkan setiap bulan, tidak melebihi 35% dari penghasilan Anda. Bila Anda memutuskan untuk membeli rumah secara kredit, tempatilah rumah tersebut agar rumah baru yang Anda beli menjadi lebih terawat. Pengeluaran kos bisa dialihkan ke cicilan rumah.

3. Tambah penghasilan bulanan Anda

Patut diketahui, jika Anda merasa sulit mengerem pengeluaran maka ada baiknya untuk menambah penghasilan agar potensi surplus nilai kas bersih Anda menjadi lebih tinggi. Ada dua cara menambah penghasilan bulanan yang harus Anda ketahui. Pertama tentu saja dengan cara pasif yaitu berinvestasi di instrumen pendapatan tetap lewat setoran dana lump sum (sekali bayar) dalam jumlah besar. Akan tetapi, hal ini tentu bisa mengurangi aset lancar (tabungan, kas, dan setara kas yang dimiliki).

Bila Anda memiliki dana menganggur yang cukup besar di tabungan Anda, sebut saja di atas 30% dari kekayaan bersih, maka tidak ada salahnya untuk mengalokasikan 10% dari dana tersebut ke instrumen deposito atau surat utang negara.Namun jika tidak ada, maka prioritaskan untuk mencari kerja sampingan atau membuka usaha kecil yang perputaran uangnya cepat. Jika nantinya Anda berhasil memiliki tambahan penghasilan sebesar 5% atau 10% dari penghasilan tetap bulanan Anda, maka alokasikan saja dana tersebut untuk memenuhi kebutuhan tabungan, investasi, atau asuransi.

4. Pastikan besaran tabungan dan investasi minimal 10% dari pemasukan

Nilai rasio menabung (saving ratio) yang ideal dalam perencanaan keuangan adalah 10% dari total pemasukan bulanan. Bila pemasukan Anda adalah Rp 5 juta, maka usahakan agar besaran tabungan Anda minimal Rp 500 ribu. Lebih dari itu tentu akan sangat baik.

Meski demikian, Anda harus memastikan juga agar penempatan dana sebesar Rp 500 ribu yang Anda investasikan, penempatannya sudah benar. Berikut adalah deretan prioritas keuangan yang harus Anda capai dalam waktu dekat.

Tabungan dana darurat

Seperti yang sudah dijelaskan di artikel sebelumnya, dana darurat adalah dana yang berguna untuk meng-cover biaya hidup kita di saat kita kehilangan pendapatan. Dana darurat menjadi kebutuhan proteksi keuangan pertama bagi siapapun, baik yang sudah menikah atau belum.

Dari total pengeluaran Anda di metode zero budgeting yang sebesar Rp 5 juta, Anda bisa mendata pengeluaran mana yang sifatnya “wajib dipenuhi” untuk dipenuhi setiap bulan. Anda pun bisa mencoret tiga jenis pengeluaran yang sifatnya belum menjadi prioritas saat Anda kehilangan penghasilan, pengeluaran itu adalah investasi dan tabungan, nafkah istri, dan hiburan.

Dengan mencoret tiga pengeluaran tersebut, maka jumlah pengeluaran wajib Anda dalam sebulan adalah Rp 3.450.000. Mengingat Anda adalah seorang yang berkeluarga, maka ada baiknya untuk menyediakan dana darurat sebesar enam kali pengeluaran bulanan yaitu

Rp 3,45 juta x 6 bulan = Rp 20.700.000.

Bila memang Anda belum memiliki tabungan sebesar Rp 20,7 juta, maka alokasikanlah uang sebesar 10% dari penghasilan Anda untuk memenuhi kebutuhan ini terlebih dahulu.

Baca juga:

- Kenapa Pinjaman Online Ditolak? Ini Beberapa Faktornya

- Pinjaman Online Tanpa Slip Gaji 2020 Terpercaya. Disini Tempatnya!

- Pinjaman Online Terdaftar dan Berizin OJK per Oktober 2020

5. Hitung kebutuhan uang pertanggungan asuransi Jiwa Anda

Bila Anda sudah memiliki BPJS atau asuransi kesehatan dari perusahaan tempat Anda bekerja, maka milikilah asuransi jiwa untuk memitigasi risiko hilangnya penghasilan bulanan karena ketidakmampuan tulang punggung keluarga dalam mencari nafkah. Ketidakmampuan yang dimaksud adalah cacat tetap total dan meninggal dunia.

Dari perhitungan kebutuhan dana darurat per bulan di atas, Anda bisa mengetahui kebutuhan total uang pertanggungan (UP) asuransi jiwa yang semestinya Anda miliki. Lewat perhitungan di kalkulator UP Lifepal, dengan pengeluaran Rp 3,45 juta per bulan maka kebutuhan UP untuk 20 tahun adalah Rp 1,23 miliar.

Sementara itu untuk pembayaran premi yang ideal maksimal 10% dari penghasilan bulanan.

Premi sebesar Rp 200 ribu per bulan bagi seorang bergaji Rp 5 juta tentu sudah ideal. Namun apakah UP-nya sudah cukup? Belum tentu.

Jika kebutuhan UP yang ideal adalah Rp 1,2 miliar untuk 20 tahun, maka tidak ada salahnya untuk menurunkan jangka waktu kebutuhan UP menjadi 10 tahun. Berkurangnya UP akan mengurangi jumlah premi yang dibayarkan pula.

Di saat pendapatan per bulan naik, maka asuransi jiwa Anda bisa kembali ditinjau.

6. Penuhi kebutuhan jangka pendek dan panjang dengan gunakan prioritas

Catat tujuan jangka pendek

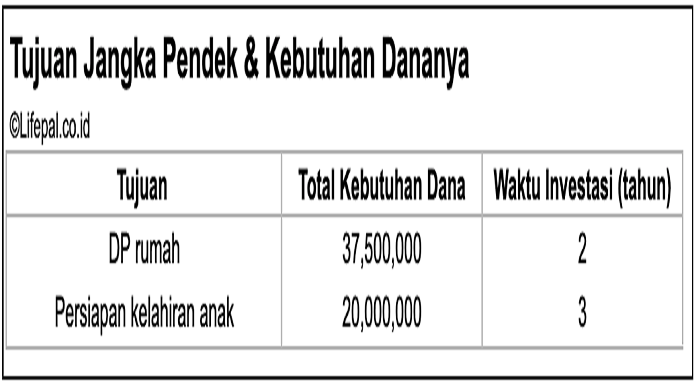

Cari tahu dan buatlah daftar tujuan-tujuan jangka pendek Anda, beserta dana yang dibutuhkan untuk merealisasikan tujuan itu. Jangan lupa pula untuk mencantumkan jangka waktu untuk merealisasikan tujuan tersebut.

Anda bisa belajar dari salah satu contoh studi kasus berikut ini:

Seorang berpenghasilan Rp 5 juta per bulan hendak menabung untuk membeli rumah pertamanya yaitu rumah di wilayah Jawa Barat dengan harga Rp 250 juta. Dia pun mendapat penawaran yang cukup menarik, yakni pembayaran DP dan angsuran awalnya adalah Rp 37,5 juta.

Sementara itu tujuan kedua untuk tiga tahun ke depan mengembangkan dana dalam waktu tiga tahun. Dia bercita-cita memiliki tabungan senilai Rp 20 juta di tahun ketiga agar keuangannya tetap terjaga saat dirinya dikaruniai seorang anak.

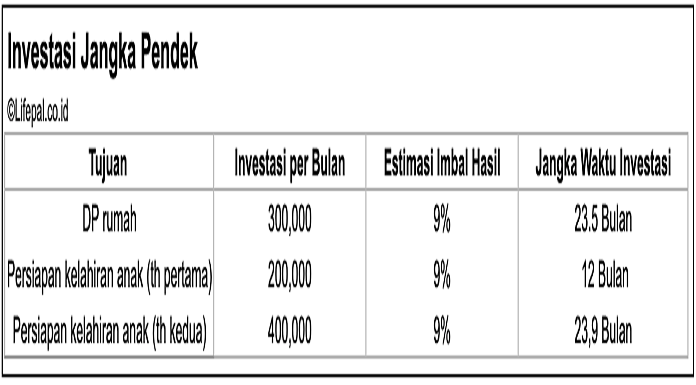

Dengan total tabungan sejumlah Rp 30 juta di rekening, dan pengeluaran investasi sebesar Rp 500 ribu, beginilah perhitungan investasi yang bisa dilakukan lewat instrumen investasi reksa dana pendapatan tetap dengan asumsi imbal hasil 9% per tahun.

Membayar DP rumah

Untuk mengumpulkan dana Rp 37,5 juta, dia harus melakukan investasi lump sum sebesar Rp 25 juta ke salah satu instrumen reksa dana pendapatan tetap, dan mengangsur Rp 300 ribu per bulan. Memasuki bulan ke 23, dana yang disimpan di reksa dana pendapatan tetap akan berkembang jadi 37.500.000 jika imbal hasil investasi sukses memberikan keuntungan 9% per tahun.

Persiapan kelahiran anak

Investasi untuk tujuan ini dilakukan dengan dua termin guna mempercepat prosesnya. Pertama, dia harus melakukan investasi lump sum sebesar Rp 5 juta, dan mengangsur Rp 200 ribu selama setahun. Besaran Rp 200 ribu dipilih lantaran, dari total pengeluaran investasi sebesar Rp 500 ribu, dia sudah mengalokasikan Rp 300 ribu untuk DP rumah.

Jika imbal hasil dari instrumen investasi yang dipilih sukses memberikan keuntungan 9% per tahun, modal awal yang sebesar Rp 5 juta dan angsuran Rp 200 akan berkembang jadi Rp 7.970.000. Memasuki tahun kedua, kebutuhan dana untuk DP rumah terbayar. Dia pun bisa menambah angsuran dana sebesar Rp 400 ribu untuk persiapan kelahiran anaknya. Jika imbal hasil 9% per tahun terealisasi, maka di bulan ke-23, dana tersebut sudah terkumpul Rp 20 juta.

Tujuan jangka panjang

Jangan pernah lupakan tujuan jangka panjang Anda. Beberapa hal penting yang harus ada dalam bucket list jangka panjang Anda antara lain adalah, pendidikan anak dari SD hingga ke perguruan tinggi, serta dana pensiun.

Lantas bagaimana cara berinvestasi untuk jangka panjang dengan asumsi dalam 3 tahun ke depan tujuan jangka pendek Anda sudah terpenuhi, tapi pengeluaran investasi Anda masih sama yaitu Rp 500 ribu karena tidak ada kenaikan penghasilan?

Sebelum Anda berinvestasi, tentukanlah terlebih dulu “tujuan mana yang jadi prioritas.” Apabila anak pertama Anda sudah lahir, maka biaya pendidikan anaklah yang utama. Maksimalkan pengeluaran investasi Anda untuk kebutuhan biaya pendidikan terlebih dulu. Setelah penghasilan Anda meningkat, Anda pun sudah bisa untuk menyisihkan uang untuk kebutuhan dana pensiun.

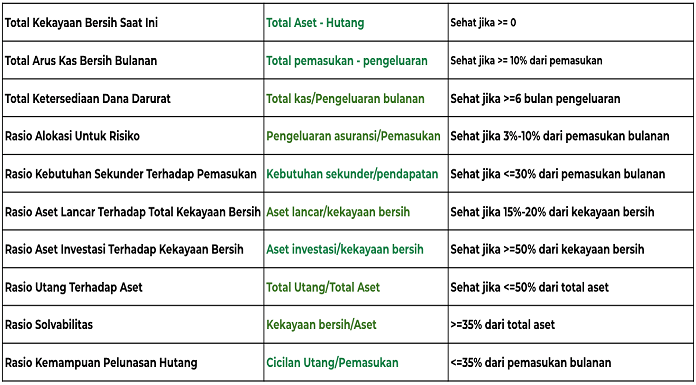

7. Lakukan pemeriksaan kesehatan finansial secara rutin

Demikianlah kiat perencanaan keuangan bagi seorang memiliki gaji 5 Juta dan Sudah Berkeluarga. Seperti yang dijelaskan di atas, penghasilan bulanan Rp 5 juta memang masih di atas UMP DKI, akan tetapi salah dalam menentukan prioritas justru bisa memperburuk kondisi keuangan Anda.

(DuniaFintech/ Dinda Luvita)